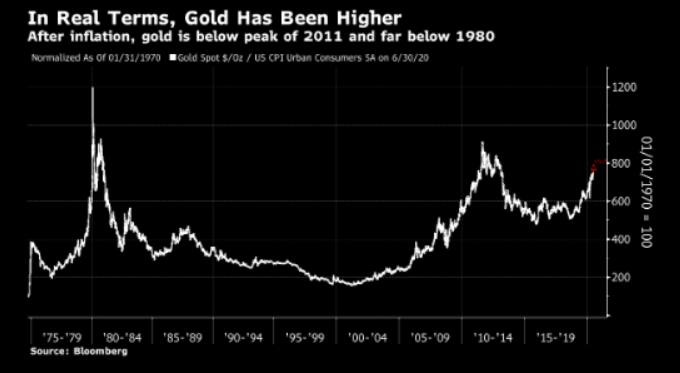

Cena zlata v těchto dnech stoupá na svůj třetí vrchol od roku 1971, kdy byl opuštěn takzvaný brettonwoodský systém směnných kursů a s ním i navázání amerického dolaru právě na zlato. První z vrcholů nastal v roce 1980, druhý pak před devíti lety.

Pokud zohledníme inflaci, cena zlata byla v roce 1980 ještě o zhruba třetinu výše než dnes. V reálném vyjádření se tedy žádný rekord zatím nekoná. Zlato dnes ráno vystoupalo na svoji rekordní dolarovou cenu v nominálním vyjádření, když se kontrakt na drahý kov s okamžitým datem dodání prodával za bezmála 1945 dolarů za troyskou unci. Avšak tato suma má menší kupní sílu než suma 850 dolarů v lednu 1980 (viz graf níže). Až právě tolik tehdy stála troyská unce zlata. Suma 850 dolarů roku 1980 odpovídá zhruba sumě 2660 dolarů roku 2020. Unce zlata tedy musí zdražit o dalších více než 715 dolarů, abychom mohli hovořit o rekordní dolarové ceně nejen nominální, ale i reálné.

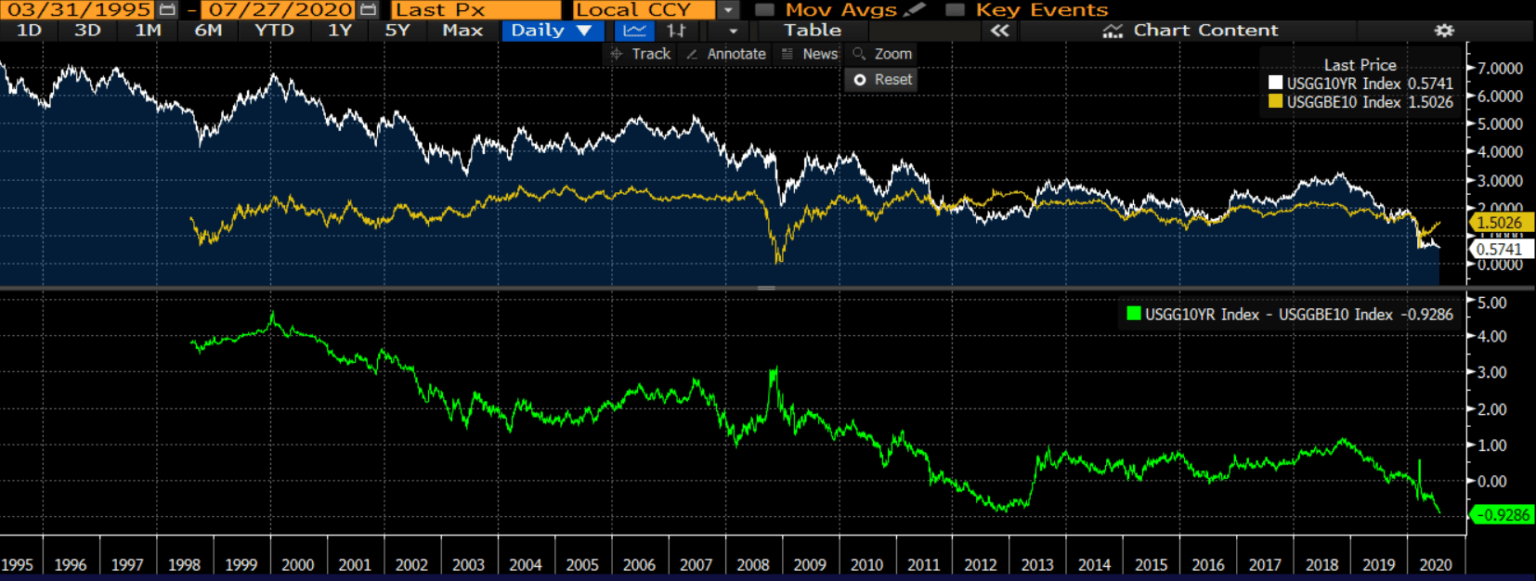

Otázka je, zda ještě má zlato „sílu“ na to, aby o dalších více než 700 dolarů zdražilo. Klíčovým pohonem jeho současného cenového růstu je pokles reálných úrokových sazeb, tedy sazeb zohledňujících inflaci, resp. inflační očekávání. Reálná úroková sazba na desetiletém americkém vládním dluhopisu je právě teď rekordně nízko, když činí -0,93 procenta. Čím níže jsou reálné úroky, tím atraktivnější je za jinak stejných podmínek zlato, neboť žádný úrok nenese; když je reálný úrok v záporu, žádný úrok na zlatě už není takovou nevýhodou. Důvodem poklesu reálných úroků na amerických dluhopisech, a tedy obecně v ekonomice je to, že jejich nominální úrok se kvůli extrémně expanzivní měnové politice americké centrální banky drží velmi nízko, avšak inflační očekávání narůstají. Narůstají v souvislosti s postupným zotavováním ekonomiky po úderu koronaviru, dále v souvislosti s expanzivní měnovou i rozpočtovou politikou USA, slábnutím dolaru či obavou z deglobalizačních tendencí, jež jsou z povahy věci inflační.

Růst ceny zlata pohání pokles reálných úrokových sazeb rekordně nízko (viz zelená křivka na grafu níže).

Reálné úroky jsou zde zachyceny jako rozdíl nominálního úroku (výnosu) desetiletého amerického vládního dluhopisu (bílá křivka) a odpovídající inflaci, resp. inflačním očekáváním (žlutá křivka).

Jestliže je již nyní reálná úroková sazba na svém dlouhodobém dně, lze ještě realisticky očekávat její další výraznější pokles? Pokud ne, co tedy cenu zlata popožene vzhůru o dalších více než 715 dolarů? Není cenový růst drahého kovu již vlastně vyčerpán?

Bezpochyby, nelze nikdy vyloučit mánii a bublinu jako v roce 1980, kdy půjdou racionální úvahy stranou. Před čtyřiceti lety investoři v masovém měřítku uvěřili, že tehdejší vysoká inflace zůstane dvojciferná „na věky věků“. Byla to zcestná úvaha, nicméně přechodně mánii podnítila a zlatou bublinu nafoukla.

V současnosti to jistě nebude obava z trvale dvojciferné inflace, která vyžene cenu zlata na rekordní (reálné) maximum. Může to však být jiná obava. Obava zejména bohatých lidí a rodin z toho, že v tomto čase citelně navýšené nejistoty nemusí být „papírový majetek“, tedy majetek ve formě kontraktů a smluv, vždy zaručeným způsobem, jak nastřádané uchovat bohatství do budoucna a dalším generacím.

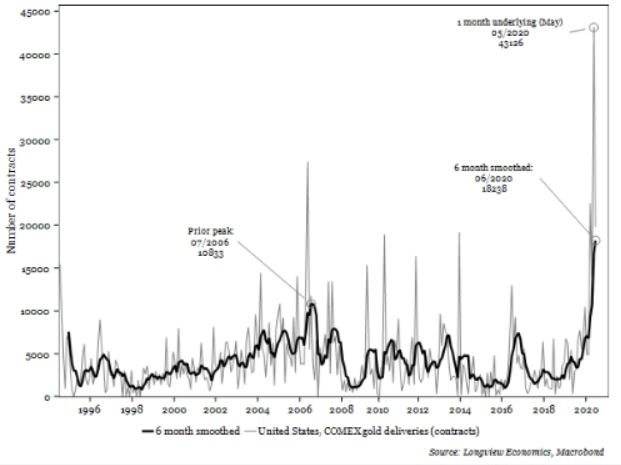

Právě velmi bohatí jednotlivci a bohaté rodiny – prostřednictvím takzvaných family office – v těchto dnech odebírají rekordní množství zlata ve fyzické podobě, tedy například ve formě slitků. V rekordní míře se tedy rozhodují zlato vlastnit hmatatelně, nikoli pouze zprostředkovaně, tedy v podobě kontraktu či smlouvy na možné dodání žlutého kovu.

Bohatí jednotlivci a bohaté rodiny, jakož i další investoři, ve zcela rekordní míře žádají zlato ve fyzické podobě.

Narůstá tak riziko „runu“ na trh s fyzickým zlatem. Jinými slovy, příliš mnoho lidí bude v omezeném časovém úseku žádat fyzické vypořádání svého papírového kontraktu na dodání zlata. V případě takového celosvětového „runu na zlato“ by po přechodnou dobu nastala anomální situace, kdy by cena žlutého kovu dramaticky vylétla vysoko nad 2000 dolarů za unci.

Stalo by se tak něco podobného – jen s opačným znaménkem – jako letos v dubnu na trhu s ropou. Cena americké lehké ropy s květnovým datem dodání se zcela anomálně propadla do záporu, protože nastal „run“ na uskladňovací kapacitu. Skladování ropy ve výsledku tak zdražilo, že pro obchodníky s ní bylo přechodně výhodnější ještě odběratelům zaplatit za to, že si ji od nich vůbec převezmou.

Pokud nyní opravdu nastává anomálie na trhu s fyzickým zlatem a schyluje se k runu, můžeme se brzy vskutku dočkat rekordní ceny žlutého kovu dokonce i v reálném vyjádření, očištěném o inflaci.